|

東海銀行

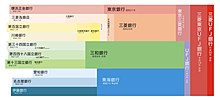

株式会社東海銀行(とうかいぎんこう、英語: The Tokai Bank, Ltd.)は、かつて愛知県名古屋市中区に本店を置いていた日本の都市銀行。後のUFJ銀行(UFJHD)、現在の三菱UFJ銀行(MUFG)の前身の一つ。 概要東海銀行は、1941年に愛知銀行・名古屋銀行・伊藤銀行の3行が合併して設立。前身の伊藤銀行は名古屋初となる私立銀行であり、松坂屋を源流とする伊藤財閥の流れを汲む。合併前は中京圏(東海地方)に本店を置く唯一の都市銀行であった。愛知県に本店を置く戦後地銀が新設されなかったため、名古屋財界(中京圏財界)において「名古屋五摂家」(他の4社は中部電力・東邦瓦斯・名古屋鉄道(名鉄)・松坂屋)の一員として影響力を持っていた。本店[2]は、愛知県名古屋市中区錦3丁目21番24号(現在の三菱UFJ銀行名古屋営業部)にあった。 全般的には都銀中位行で推移し、また東京進出もバブル期に不良債権を築き上げただけであった。都銀各行がメガバンク再編に向かう中、結局、2002年1月15日に大阪市に本店を置く都市銀行である三和銀行と合併し、UFJ銀行(現在の三菱UFJ銀行)となった。 現在の三菱UFJ銀行に至るまで、東京証券取引所と名古屋証券取引所に上場していた。 行名の由来愛知銀行・名古屋銀行・伊藤銀行の3行の合併に関する協議では、新銀行の名前について結城豊太郎日本銀行総裁(当時)に命名を依頼することとなり[3]、結城は3行側から行名案を複数提出させた上で、その中から「東海銀行」を選定した[3]。行名の「東海」は本拠地の東海地方を表すだけでなく、合併時に津島壽一日本銀行副総裁(当時)が書き贈った「寿比南山 福如東海」という言葉にもちなみ、縁起を担いで採用されたといわれる[3]。これは古くから中国で使われてきた賀詞で、同文句が入った豊臣秀吉所用の銅印(徳川美術館所蔵)もある[3]。 歴史 戦前 - 在名3行の合併株式会社愛知銀行は、尾張徳川家に関係の深い豪商・素封家の発起により、1896年3月に第十一国立銀行(1877年4月設立)と第百三十四国立銀行(1878年11月設立)の2行が合併、両行の営業を引き継いで設立された。1914年から1918年の間に、関戸銀行・一宮銀行・東美銀行・大垣銀行・北方銀行・枇杷島銀行を合併している。 株式会社名古屋銀行は、1882年7月に名古屋区長吉田禄在の呼びかけで、有力実業家10人の発起により設立された。1907年からの10年間に、津島銀行・笠松銀行・金城銀行などを合併している。 株式会社伊藤銀行は、名古屋の富豪伊藤家の金融事業(個人経営の伊藤為替方)に端を発し、1881年6月、名古屋最初の私立銀行本店として設立され、いわゆる伊藤財閥の中核として機能した。1938年と1939年に中埜銀行・知多銀行を合併している。 上記3行は、中部圏の商工業の興隆、他銀行の買収・合併などによって着実に業容を拡大し、1940年末における愛知銀行・名古屋銀行・伊藤銀行の預金量は、全国普通銀行292行中それぞれ第10位・12位・32位であった。 1941年6月、大蔵省の「一県一行主義」の方針に従って上記の3行が新設合併し、資本金3760万円で株式会社東海銀行が設立された。主導したのは日本銀行出身で伊藤銀行に転じていた佐々部晩穂である。東海銀行の設立は軍部の圧力でできたものとみる向きが多いが、将来の名古屋の産業発展のために過当競争を避け、経営の合理化を進めて資金コストを下げるために、基盤の強固な本店銀行が名古屋に必要だという佐々部の信念だった[4]。当時の業容は、預金8億9300万円、貸出金4億0300万円、店舗数141カ店、従業員3468人であった。その後、東海銀行は銀行業整備の国策に基づいて、1945年に中央信託・信託部門の営業を譲り受け、同時に愛知県内の岡崎銀行・稲沢銀行・大野銀行の地元銀行を相次いで合併し、県下唯一の本店銀行となった。設立から終戦までの同行は、中部圏の地場産業等に対する戦時統制の制約を受けながらも、預金、貸出を順調に拡大させた。 戦後復興から伊勢湾台風戦後の復興期においては、旺盛な産業資金需要を円滑に供給するという使命のもとに、預金の獲得に注力した。1949年6月には、同行独自の割増金付き定期預金であるミリオン定期預金を販売した。一方、融資面では、地元産業の復興・育成を強力に推進するとともに、東西の支店においても積極的な融資活動を行った。 また1949年11月には、外国為替管理法の制定に伴って甲種外国為替銀行の認可を受け、外為業務を拡大させた。1954年3月には、同行初の海外拠点としてニューヨーク駐在員事務所を開設した。 1959年9月に東海地方を襲い死者・行方不明4400人余り、総額約5000億円の被害を与えた伊勢湾台風は、同地域を地盤とする東海銀行にも店舗網等で大きな打撃を与えた。同行では、急減非常対策委員会を設置し、救援物資の供出など被災者の援助に努める一方、業務面でも、災害関係特別融資を実行するなど、中部経済圏の復興に奔走した。 また東海銀行をはじめとした被災地域金融機関は政府措置により万全の措置が取られたため、貸倒償却は全体被害に比べ極めて少額におさまっている。 高度経済成長期  日本経済の高度経済成長期、東海銀行は融資構造を産業構造の変化に適応させるとともに、中小企業金融や個人取引の充実に努力した。個人取引に関しては、1961年に、ミリオンローンの取り扱い開始を皮切りに、耐久消費財関連のローン制度、住宅ローン制度の整備などを進めた。また顧客の多様な金融ニーズに応えるため、1968年株式会社ミリオンカードサービス(現・三菱UFJニコス)、翌1969年セントラルリース株式会社(現・三菱HCキャピタル)など、相次いで関係会社を設立した。 海外部門では、1963年8月にロンドン支店、1965年3月にニューヨーク支店を開設したのをはじめ、1974年3月にはロサンゼルスに初の現地法人加州東海銀行を設立するなど、業務の拡充、海外拠点網の充実に努めた。 一方、事務面では、1970年2月のキャッシュ・ディスペンサー(CD)の設置、翌1971年のオンラインシステムの導入など、顧客の利便性向上、事務合理化に努めた。また、1962年12月には、大蔵省の信託分離方針に従い、信託部門営業を中央信託銀行に譲渡した。 オイルショックからバブル経済日本経済が2回のオイルショックを経て安定成長期へ移行するなか、各銀行は多様化する金融ニーズへの対応に注力していた。東海銀行でも、1982年4月には金の店頭販売、1983年4月には長期国債の販売、1984年6月には公共債ディーリングなどを開始。法人部門では、1983年11月の東海パソコン情報サービスをはじめとするファーム・バンキングの充実、1988年2月初の法人取引店舗である麹町支店の開設などを実施した。 個人部門では、1978年8月に東海カードローン、1984年12月にトヨタ生協と日本初のバンクPOSの取扱などを開始したが、利便性に欠けるところがあり、普及には至らなかった。 海外部門では引き続き業務の多様化、支店・駐在員事務所の拡充に努め、また、1992年のEC統合をにらんで、1989年にロンドン・パリなど、ヨーロッパ5市場に株式を上場した。事務面では1988年9月に第3次オンラインシステム「TWINS21」をスタートさせた。 また、1991年6月に創立50周年という大きな節目を迎える中、これを機に業務関連事業と社会関連事業の2つの記念事業を展開した。業務関連事業では、本店と全営業店をリアルタイムで結ぶ銀行界初の衛星通信システム「SWAN」を導入、社会関連事業では、美術品の展示、文化遺産の保護、コンサート開催などを通じて、地域文化の発展に努めた。1975年5月に東海財団、1983年9月に東海銀行国際財団を設立するなど、早くから社会貢献活動を重視し、1992年6月には社会貢献活動推進室を設置するなど、その充実に努めた。 バブル崩壊期バブル経済の崩壊は、首都圏にて積極的な営業展開を図っていた、東海銀行にも経営の転換を迫らせた。1991年10月には三和信用金庫と合併し、営業基盤強化を図る一方、1992年4月には第9次長期経営計画をスタートさせ、生き残りをかけた不良債権処理を進めていく。 しかし、その間「東海銀行秋葉原支店不正融資事件[注釈 1]」が発覚、バブルの暗部が徐々に表面化していった。なお、この事件では、「日銀貸出一千億円回収事件」[注釈 2]が派生している。1998年3月には、合計6,000億円[注釈 3]の公的資金受け入れを余儀なくされる。 経営統合へこうした中、もはや単独での生き残りは困難と考えた東海銀行は、1998年9月、同じく地銀的性格を持つ都銀下位行であったあさひ銀行(現りそな銀行・埼玉りそな銀行)と、2000年10月を目処に持株会社方式の経営統合で合意、2001年秋には、地域別に銀行を再編し、さらに賛同する地方銀行を組み合わせ“マルチ・リージョナル・バンク”を目指す方針を立てた。東海銀行があさひ銀行をパートナーに選んだ理由として、規模的に大差がないことに加え、あさひ行内が旧埼玉銀行系と旧協和銀行系で人事抗争を繰り返しており、東海銀行で主導権が握れると考えたためであった。 1999年8月に第一勧業銀行・富士銀行・日本興業銀行による3行統合(みずほフィナンシャルグループ)、続く同年10月にはさくら銀行・住友銀行の合併(三井住友銀行)が発表され、企業グループの枠を超え、急速に都銀上位行のメガバンクへの再編が進む。両行の交渉が長引く中での相次ぐ金融再編で、「東海・あさひ」連合は、規模的に中途半端となっていた。 こうした金融再編に一人取り残されていたのは、その強烈な行風が世間の反感を買い他行から避けられていた三和銀行であった。再編に乗り遅れた三和銀行は、首脳陣が同じ名古屋大学出身[注釈 4]であった「東海・あさひ」連合に急接近する。「東海・あさひ」連合も、スケールメリットを希求する中で、2000年3月、この「3行による持株会社統合」を受け入れることになった。東海銀行にとって、三和銀行は1.6倍の規模を持っていたが、あさひ銀行と組めば、主導権を取られまいと考えていた。 しかし、三和銀行は経営の迅速化を名目に3行の合併を主張し始める。また、営業政策でも、欧米のリージョナルバンク(地域銀行)を模範とする地域密着型の戦略を重視するあさひ銀行と、統合によって自己資本を充実させ、国際業務や大企業融資を重視するマネーセンターバンク戦略を重視する三和銀行の新銀行戦略との隔たりは大きかった。経営主導権を三和に握られることを嫌ったあさひ銀行は、2000年6月に構想より離脱[注釈 5]する。 UFJホールディングスの発足結局、三和銀行と東海銀行の合併という形になり、存続会社も新銀行代表者も存続する勘定系システムも全て三和銀行が主導権を握った。東海銀行は唯一、本店所在地を確保したのみであったが、その本店に置かれる窓口は「名古屋営業部」「東海公務部」として本店を称さないものとなり、事実上の機能は三和銀行東京本部に置かれ、課税文書作成地は旧三和銀行本店とされた。また、持株会社であるUFJホールディングス社長ポストは獲得したが、後に輪番で担当する全国銀行協会会長ポストは新銀行代表者である旧三和銀行側が抑えた。実態は、東海銀行が最も恐れていた吸収合併であった。こうして2002年に三和・東海両行は合併しUFJ銀行が発足したが、主導権を握った旧三和側は「緑化作戦」もしくは「緑一色作戦」[注釈 6]と称して旧東海側を放逐し、更には愛知県の店舗を中心に旧東海側の支店を30店舗以上統廃合した。 名古屋地域での後遺症こうした動きは名古屋財界の顰蹙を買う結果となり、更にはUFJ側が旧東海銀行の取引先であった名古屋を中心とした地元企業、特に中小企業への融資に消極的になり、逆に地元地方銀行や信用金庫などが積極的に取引先の拡大を進めた結果、多くの地元企業が融資元を変更するに至った。これは地元地銀や信金などの地域金融機関とUFJ銀行(現三菱UFJ銀行)の当該地域での融資残高の増減現象を見れば明らかである。また地元の都市銀行が消滅したことにより、地銀や信金を取引金融機関とした企業が国際化の中、海外に進出するのに問題を生ずるようになった。それは、地銀や信金には海外の支店がほとんどなく、海外に進出する場合、当地での金融取引及び情報収集にも窮するようになったからである。この吸収合併が生んだ当該地域での損失といえよう。その後、UFJ銀行は派閥抗争や金融庁特別検査による経営陣退陣など経営面での混乱に加え、金融再生プログラムに基づく巨額の不良債権処理を行った結果巨額の赤字を計上して経営が悪化。最終的に2006年、東京三菱銀行に救済合併される形で発足から僅か4年弱で消滅することとなる。 なお、後々の2006年に東海銀行の系列信販であったセントラルファイナンスが三菱東京UFJ銀行から離脱し三井住友フィナンシャル・グループと三井物産が獲得する“お家騒動”が起きたが(後にセディナとなる)、同社(主に東海銀行出身者)の取引先仲介などから三井住友銀行を名古屋圏へ本格進出させ、営業拠点(店舗)の新設を一挙に拡げた遠因となっている。 また、UFJグループの証券子会社再編時に、旧三和系よりも規模が大きかったため東海東京証券は合併対象に含まれず、UFJグループから分離独立し、現在も旧東海銀行系の経営陣の下名古屋地域での営業に力を入れている。 沿革

『さつき会』1959年 に、千代田生命保険(2000年、経営破綻。現・ジブラルタ生命保険)・千代田火災海上保険(現・あいおいニッセイ同和損害保険)・トーメン(現・豊田通商)と提携、以降、この4社に中央信託銀行(現・三井住友信託銀行)を加えた金融5社で「さつき会」を結成していた(トヨタ自動車はオブザーバー参加)。しかし、構成した5社がいずれも単独では生き残れなかったため、現在は実質消滅している。 主な関連企業

イメージキャラクター脚注注釈

出典参考文献

関連項目

外部リンク

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||